2019年三季度中国城投行业信用风险展望

城投行业季度信用风险分析报告通过对行业政策环境、债券发行情况的回顾和展望,对行业信用风险变化情况及重点风险领域进行跟踪。

回顾2019年二季度,货币政策保持松紧适度,前期城投行业监管政策放松效果逐步显现,行业融资政策整体放松,地方政府隐性债务化解有序推进,城投企业基建融资职能进一步弱化,融资环境保持宽松,基建再融资带来的债务增长压力和到期债权偿付压力进一步缓解;债券发行方面,在到期规模高企的驱动下,二季度城投债发行规模创历史同期新高,净融资规模较一季度有所回落;行业融资成本较一季度略有抬升,债券发行期限结构持续优化。

展望三季度,随着逆周期政策的持续实施,以及地方政府债券发行的提速,基建增速将出现回暖。短期内,城投企业自身表现难有明显改善,城投债到期规模仍较大,但预计金融机构参与地方政府存量隐性债务化解的范围和力度有望加大,城投企业到期债务偿付压力缓释状态将持续。行业分化方面,政府债务负担偏高、财政收入增速下滑明显、非标负面报道较多区域的城投企业以及债务负担高企和短期流动性压力大的城投企业信用风险仍相对较大。

行业整体信用风险保持稳定,城投行业相对宽松的融资环境有望持续,城投行业信用品质维持一般水平。

一、行业政策回顾与展望

2019年二季度以来,城投行业监管政策延续宽松态势,央行货币政策保持松紧适度,地方政府隐性债务化解有序推进,城投债券整体再融资环境保持宽松,城投企业流动性风险和再融资压力进一步缓解。具体来看:

6月10日,中办、国办印发了《关于做好地方政府专项债券发行及项目配套融资工作的通知》(以下简称“《通知》”)。《通知》提出:(1)允许将专项债券作为符合条件的重大项目资本金。《通知》突破过往债务性资金不得作为项目资本金来源限制,以专项债为支点,通过“地方债+市场化融资”开展基建补短板项目建设,未来有望撬动更大规模基建投资。(2)界定合规融资支持项目领域,打消部分地方引入配套融资的合规顾虑。《通知》通过项目申报及收益来源,界定合规专项债项目领域,金融机构对其提供配套融资的,不认定为隐性债务问责情形,有助于打消金融机构的资金投放顾虑。(3)保障存量隐性债务中的在建项目后续融资。《通知》强调,在严控隐性债务增量的前提下,对存量隐性债务中的必要在建项目,允许城投企业与金融机构协商继续融资。整体看,《通知》激励了地方政府发行和使用专项债的积极性,有利于鼓励金融机构积极参与地方政府债券募投项目配套融资,传递出的信号将提振市场对基建投资增长的信心。对城投企业而言,《通知》延续国办发【2018】101号文等政策精神,再次提出保障平台合理融资需求,进一步缓解其偿债及再融资压力。

此外,6月中旬,财政部、发展改革委、人民银行、审计署、银保监会和证监会六部委联合发布了《关于防范化解融资平台公司到期存量地方政府隐性债务风险的意见》(以下简称“《意见》”)。由于《意见》涉密,我们无法获知其具体内容。中发[2018]27号文发布后,各地陆续发布地方政府隐性债务化解方案,且多地的债务化解方案都依赖于金融机构的配合;从二季度的情况来看,受包商银行事件以及严控新增隐性债务政策红线依然坚定的影响,金融机构参与地方政府隐性债务化解的效果并不显著,部分地方政府债务化解缺口和压力依然偏大。因此我们预计六部委联合发布《意见》的目的或在于进一步鼓励金融机构积极参与到期存量地方政府隐性债务风险的化解,预计能够在一定程度上缓释城投企业到期债务的周转压力。

展望三季度,城投行业监管政策阶段宽松有望维系,《通知》和《意见》的发布或将进一步鼓励金融机构在市场化和法制化原则下更加积极的参与存量债务的化解,城投企业到期债务偿付压力或将持续缓释。二季度国内基建投资继续承压,1~5月基建投资同比增长4%,较一季度和去年同期回落0.4和5.4个百分点;三季度随着逆周期调控政策的实施,以及地方债发行提速,基建增速将出现回暖。二季度城投融资环境保持宽松,到期量高企的驱动下,城投债发行规模创历史同期新高,预计三季度城投行业监管政策阶段宽松有望维系,城投企业到期债务偿付压力有所缓释,但严控地方政府新增隐性债务的政策红线仍将坚定。考虑2018年同期基数较高以及地方债加快发行带来的资金配给冲击,三季度城投债发行规模或将小幅下滑。

二、二季度城投债发行情况回顾与展望

由于城投企业定期财务报告出具时间较晚,无法及时反映近期宏观政策、企业信息等变动对行业和企业带来的影响,而城投债券的发行状况是跟踪市场对城投企业表现和城投债券认可度,检验城投行业监管政策落地效果,进而推测下一步的政策方向的最直接表现。因此,本部分将通过城投债券发行各维度的变动情况,间接分析城投行业当期信用品质的表现,并对未来城投债的发行情况作出展望。#p#分页标题#e#

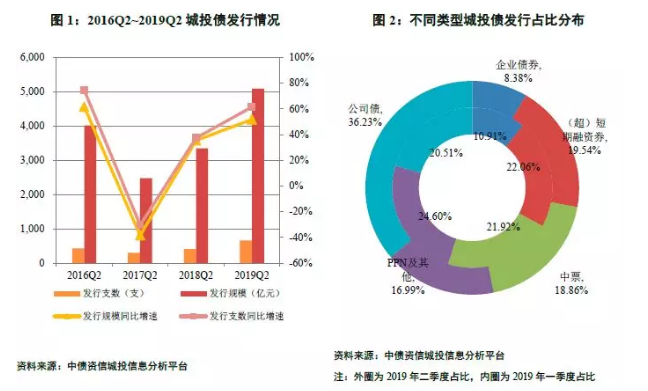

(一)发行及净融资规模

2019年二季度城投债累计发行665支,较2018年同期上升61.41%,发行规模为5,086.42亿元,同比增长51.78%,发行规模为近年来二季度高位;受税期和地方政府债券发行缴款对流动性造成积压影响,二季度城投债发行规模环比下降12.47%,但总量仍维持较高水平,市场对城投债券的配置意愿较2018年持续提升。2019年上半年城投债合计发行1,422支,发行总量1.09万亿,分别较去年增长69.69%和62.07%,发行数量及规模创历年之最。

从净融资规模来看,二季度城投债券实现净融资1,383.27亿元,较去年同期锐增,但相比一季度有所回落,环比下滑10.27个百分点。

分市场看,发行规模方面,二季度发行的城投债仍以银行间市场债务融资工具为主(发行规模2,817.50亿元,占比55.39%),但环比下滑29.31%,且其所占比重较一季度减少13.20%。前期交易所放松城投债借新还旧融资政策效果持续释放,二季度城投类公司债券发行规模环比增长54.62%,达1,842.62亿元,创历年同期之最;二季度城投类企业债发行规模426.30亿元,与去年同期基本持平,相较一季度下滑32.75%。净融资方面,二季度银行间市场债务融资工具净融资规模较一季度大幅下滑,降至959.00亿元,主要系发行规模缩减;城投类公司债净融资大幅提速,净融资规模由一季度的-55.07亿元提升至891.32亿元;企业债净融资规模为-467.05亿元,延续2018年以来净偿还的态势。

2019年上半年,银行间市场债务融资工具仍为城投债发行主力(发行规模6,803.17亿元,占比62.43%),同比增长34.51%,城投类公司债和企业债分别发行3,034.34亿元和1,060.19亿元,同比分别增长207.92%和55.77%。净融资方面,2019年上半年银行间市场债务融资工具及公司债分别实现净融资3,033.33亿元和836.24亿元,均较去年同期有所提升,企业债净融资由去年同期的-2,545.83亿元缩减至-944.72亿元。

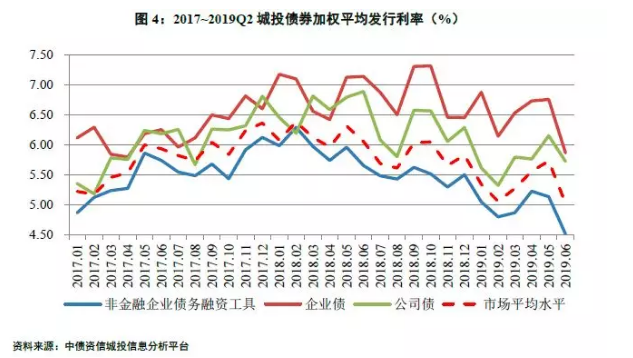

(二)发行利率及期限

2019年二季度城投债规模加权平均发行利率5.43%,较一季度小幅上升15BP,但仍较2018年全年水平低49BP;其中,4、5月份受税期和地方政府债券发行缴款影响,市场流动性承压,城投债规模加权平均发行利率持续攀升;6月份税期结束加之定向降准释放部分流动性,当月城投债规模加权平均发行利率降至2017年以来最低水平(5.03%)。分市场看,二季度城投企业债务融资工具加权平均发行利率4.97%,与一季度基本持平;城投企业公司债加权平均发行利率环比上升22BP至5.90%;企业债发行利率较一季度环比回落约20个BP至6.50%,发行成本在三个市场中仍处于相对高位。

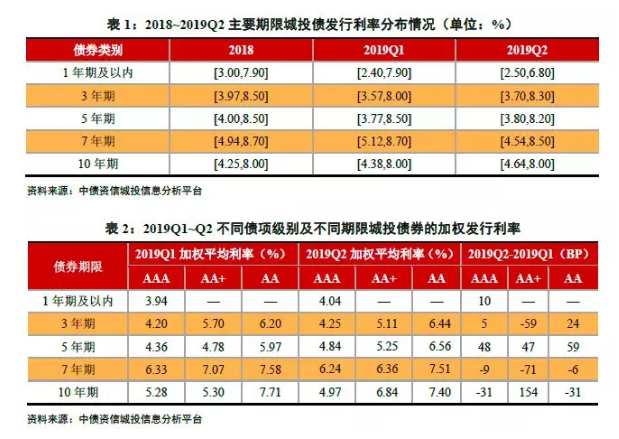

从不同期限的债券票面区间来看,与一季度相比,2019年二季度1年期及以下、3年期和10年期城投债发行利率下限均呈不同程度上浮,以发行规模计的加权平均利率分别提高10BP、13BP和26BP,5年期城投债发行利率下限基本稳定,而7年期城投债发行利率下限有所回落,以发行规模计的加权平均利率下行58BP。中短期限城投债市场风险溢价呈现抬升。

从不同级别、期限的债券利率来看,2019年二季度AAA城投债7和10年期发行利率分别较一季度回落9BP和31BP,5年期发行利率较一季度攀升48BP,3年和1年期及以下亦小幅攀升;AA+城投债3和7年期发行成本下降较多,但5年和10年期发行成本上行幅度较大;AA城投债成本的回落主要集中在7年期和10年期(分别回落6BP和31BP),3年期和5年期发行利率较一季度分别回升24BP和59BP。

2019年二季度发行的城投债仍以中、短期限品种为主,5年期债券发行规模最大,占比为39.45%(较一季度提升4.44个百分点);3年期和1年期及以内的债券占比分别为26.87%和19.98%,占比均较一季度下降2.00个百分点;受较长周期地方政府债券发行替代影响,主要用于项目建设的7年期和10年期城投债券占比持续处于低位(二季度占比合计为9.28%,较一季度下降0.32个百分点)。

(三)存量及到期分布

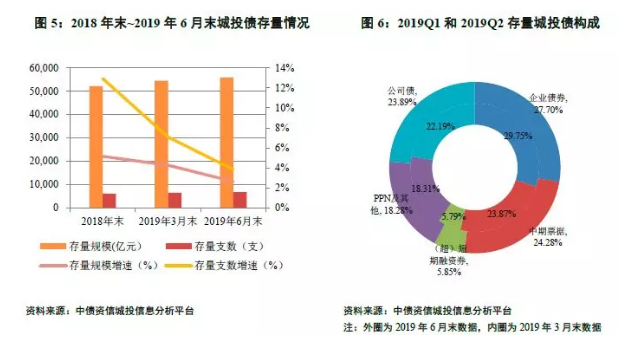

截至2019年二季度末,城投债存量规模55,904.55亿元,较一季度末增长2.63%。分市场来看,银行间债务融资工具占比较一季度微幅提升0.44个百分点至48.41%,企业债占比下滑2.05%至27.70%,公司债占比则上升1.71%至23.89%。

从年内到期规模来看,2019年三、四季度到期城投债券分别为4,253.18亿元和3,121.29亿元,合计到期规模占存量债券的13.19%。除12月份,其余各月到期规模均超千亿,其中,7~9月到期规模分别为1,401.79亿元、1,378.79亿元和1,472.60亿元,整体偿还压力仍较大。分市场来看,三季度城投类企业债到期规模788.86亿元,较二季度有所减少;银行间市场债务融资工具到期规模2,047.39亿元,较一季度增加12.83%,主要为(超)短融和PPN;公司债到期规模增长近50%升至1,417.93亿元。#p#分页标题#e#

展望三季度,城投债券到期规模较二季度有所增加,各月到期规模均超千亿,整体偿还压力仍较大,受制于政策端严控地方政府新增隐性债务以及城投企业基建融资职能弱化影响,用于新增项目建设的城投债券发行量预计难以显著提升,新发行城投债仍将主要用于存量债务周转。三季度地方债发行将提速,将带来一定的资金配给冲击,同时考虑去年城投债同期基数较高,预计三季度城投债券发行规模或将小幅下滑,净融资规模将继续回落,城投债发行成本虽然可能存在一定波动,但整体将保持相对低位。

三、行业分化展望

我们延续城投行业分化分析的基本逻辑和结论,二季度城投行业分化主要体现在区域性分化。

区域性分化主要表现为政府债务负担、经济财力增长、债券发行市场认可度等方面。就政府债务负担来看,政府债务率超过100%的辽宁省、湖南省、内蒙古自治区、陕西省、云南省、贵州省和青海省等省份较重的政府债务负担短期内难以化解,区域内城投企业债务风险相对较高。区域城投债券的发行情况直接反映投资人对区域城投债的认可程度,发行结果在一定程度上反映出城投行业的区域性分化。具体来看,二季度江苏省和浙江省区域城投债发行持续活跃,一方面因为存量城投债券规模大,到期周转需求强烈,另一方面市场对其区域的城投企业认可程度相对较高,上述二省二季度发行量分别为1,365.85亿元和515.75亿元,同比分别增长94.93%和20.81%;山东省二季度城投债发行规模大幅提速,同比增长82.05%至323.13亿元,赶超天津市升至第三位;天津市以307.80亿元的发行量位居第四位,区域城投存量债务周转需求仍较为突出。二季度云南省、河南省、黑龙江省城投债发行同比增速均超300%,新疆自治区、吉林省、河北省、江西省各自增速亦在200%之上,上述财政实力相对较弱的区域受城投债融资环境持续宽松的影响较为突出。

展望三季度,区域层面,地方政府债务率显著超过警戒线的辽宁省、内蒙古自治区、云南省和贵州省,政府经济和财政增长压力较大的黑龙江省、吉林省和天津市区域的城投企业再融资和债务周转压力仍较大;城投企业债务规模保持较快增长的吉林省等区域和非标负面报道较多的贵州省和内蒙古自治区区域内的城投企业面临的信用风险也将有所加大。此外,也需关注区域或有事件的发生,以及流动性压力大、资产负债率显著高于行业平均水平的区县级和园区类城投企业所面临的债务周转和再融资压力,上述企业的信用风险大概率将增大。

四、行业信用风险展望

当前中美贸易局势不明朗,基建投资继续承压,随着逆周期政策的逐步实施,以及地方政府债券发行的提速,三季度基建增速将出现回暖。政策层面,随着《通知》和《意见》相关政策落地,金融机构或将在市场化和法制化原则下,更加积极和深入的参与城投企业存量债务化解,城投行业短期流动性压力有望持续缓释。企业层面,从样本企业2018年的财务分析情况来看,短期内城投企业的现金流状况、盈利能力及长短期偿债指标等财务表现难有明显改善,但在到期债务规模高企的驱动下,三季度城投行业监管政策阶段宽松状态有望持续,城投企业到期债务偿付压力或持续缓释。中短期内,城投行业的主要风险仍集中在到期债务的周转以及保障在建项目融资需求两方面。区域地方政府财政状况和债务负担情况、流动性差异和或有事项仍是当前城投企业分化的主要考量要素。政府债务负担偏高、财政收入增速下滑明显、非标负面报道较多区域的城投企业以及债务负担高企和短期流动性压力大的城投企业信用风险相对较大。

2019年三季度,城投行业整体信用风险保持稳定,行业相对宽松的融资环境有望持续,行业信用品质维持一般水平。

文章来源: 中债资信 作者:城投行业研究团队

上一篇:央行企业征信异议处理流程

下一篇:一套完整的企业财务模型搭建分析