图解融资租赁不能说的秘密

风险:钱从何来?

值得注意的是,8月26日的国务院常务会议中特别指出,有关部门要协调配合,加强融资租赁的风险管理。

风险从哪来?我们先要弄明白融资租赁公司的钱从何而来?资料显示,目前,融资租赁公司资金来源主要是股东的资本金,项目资金则多数来自银行短期贷款,占比高达80%以上,利率成本在7%上下。

有业内人士介绍,具体操作方式是这样的:由融资租赁公司将融资租赁合同抵押给银行,拿到一笔抵押贷款,然后融资租赁公司再将这笔抵押贷款借给承租人,收取利率,其给承租人的利率目前一般在16%~18%。所以在某种程度上,融资租赁公司就是“银行资金的二道贩子”。

正因为此,银行系融资租赁公司才会发展得格外迅速,因为这些公司有母行的资金和客户支持。

租赁资产登记的相关法律条文还存在空白,配套法律体系的不完善致使行业矛盾突出。一旦发生问题,租赁公司将在毫无保护的情况下对抗第三人,独自承担风险。

业内人士介绍,“融资租赁公司保留对租赁物件的法定所有权,能够对投资有更大的控制权,一旦承租人违约,融资租赁公司可以马上收回租赁物避免损失。而银行的客户一旦违约,银行所拥有的债权需要受受偿顺序的制约,也就是说银行并不是第一顺序的债权受偿人,存在着坏账风险。即银行可以通过融资租赁公司增加自己资金的安全性。”或许正是出于这样的考虑,银行会经常将不符合贷款条件的客户介绍给融资租赁公司。

防范:创新经营方式

有研究报告认为,融资租赁行业随着经济的发展不断壮大,它的经营方式日益更新,逐渐将多样化的金融产品和租赁产品融合在一起,该阶段的租赁交易也变的更为复杂,不只在租赁利率上可以调整,对于租赁的最终选择条款、技术升级情况、提前终止情况都得到了更新,并最终形成新的服务。在此阶段会产生很多新的租赁方式,来适应不断变化的市场。

风险租赁是这一阶段的产物,出租人将风险与租赁资产的直接利益挂钩,达到了与承租人风险共担、利益共享的目的。租赁资产的证券化是讲租赁资产作为基础的债权证券化,这需要承租人重新设计产品和营销,并与投资银行密切联系。

目前国内的融资租赁行业主要由设备制造商、投融资企业以及证券公司三大军团把守。

设备制造商是这行业的老牌淘金者;投融资企业一般是采用在P2P平台上上线融资租赁产品的方式进入该行业。八仙过海各显神通,具体模式并不相同。狮桥资本采用的是P2L模式,而红象金融则采用A2P模式;证券公司方面,海通证券、光大证券、国泰君安已先后宣布自家旗下的融资租赁公司挂牌成立。

国的融资租赁业想走到这一阶段,首先得注重金融的创新,只有相关的金融衍生品更为成熟时,才能带动租赁产品与其相结合,使融资租赁行业向多样性阶段发展。

融资租赁尽享万亿盛宴

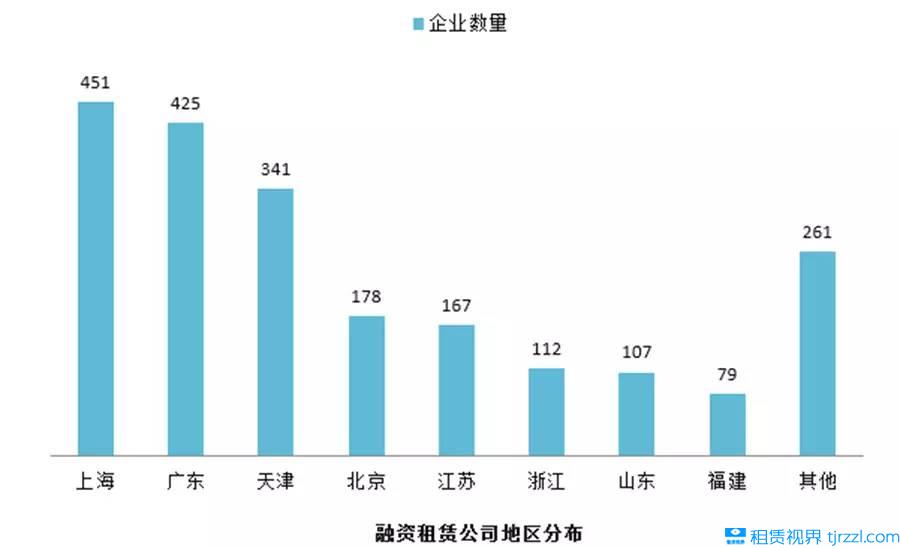

根据零壹融资租赁研究中心不完全统计,截至2015年3月底,全国注册的融资租赁公司2121家。金融租赁公司30家,内资租赁公司191家(不含被取消试点资格的中国铁路工程机械租赁中心),外资租赁公司1900家。

从地区分布来看,在全国34个省级行政区域中,融资租赁公司注册数量超过100家的地区已有7个,分别为:上海、广东、天津、北京、江苏、浙江和山东。其中,上海、广东和天津三地的融资租赁公司注册总数量超过全国总数量的一半。

目前,我国融资租赁业正迎来前所未有的发展机遇。

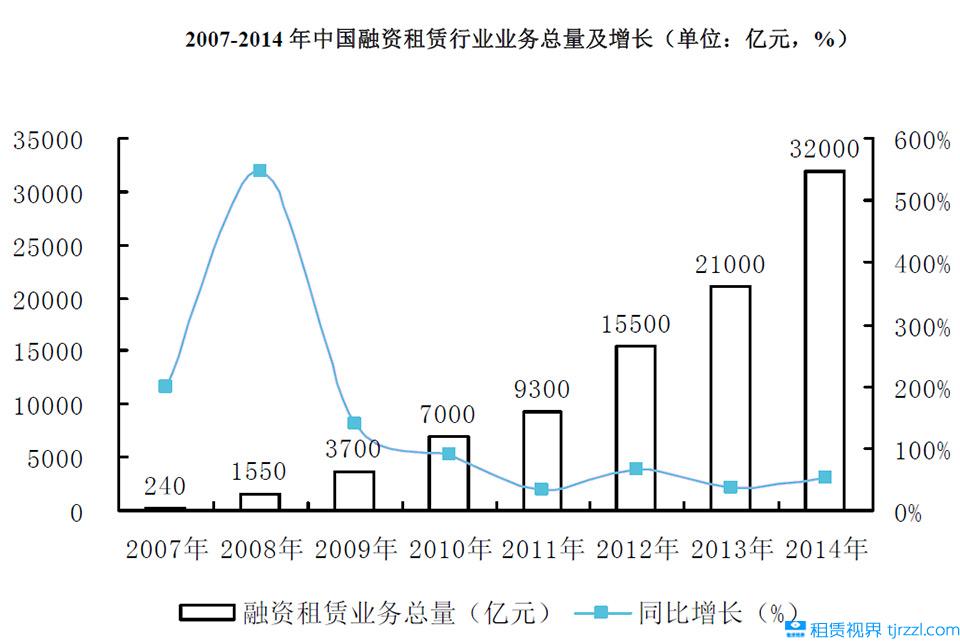

由于种种利好,融资租赁将有可能造就中国市场上第二个“房地产”的记录。据前瞻产业研究院发布的《2015-2020年中国融资租赁行业市场前瞻与投资战略规划分析报告》统计显示,截止2013年,国内的融资租赁合同余额已达到21000亿元,其中金融租赁市场占比40.95%,内资租赁市场占比27.78%,外资租赁市场占比26.19%。预计到2020年时,国内的融资租赁总体市场容量将超过30122亿元。

平安证券日前发布的非银金融行业专题报告称,即使是在经济下行时期,融资租赁行业仍然会维持较快的增长。

平安证券指出,依照国际经验,融资租赁行业的增速并不随着经济增长率的下行而下行。原因显而易见,经济下行时期,企业获得资金会比较困难。而此时融资租赁有利于产品销售、增强企业的盈利能力。

分析认为,融资租赁在全球第二大经济体——中国属于朝阳产业,有广阔的市场前景。我国融资租赁行业实际上已步入快速发展的轨道, 预计2020年市场规模达到12万亿元,在经济新常态下,从发展驱动力看,融资租赁业在我国前景广阔。

来源:腾讯财经

上一篇:图解融资租赁

下一篇:融资租赁发展历程简史